免费咨询热线

0531-88888511

0531-88888511

严格地来说,打包资产转让不是一个规范的税法术语。只是我们的一个习惯性称呼。

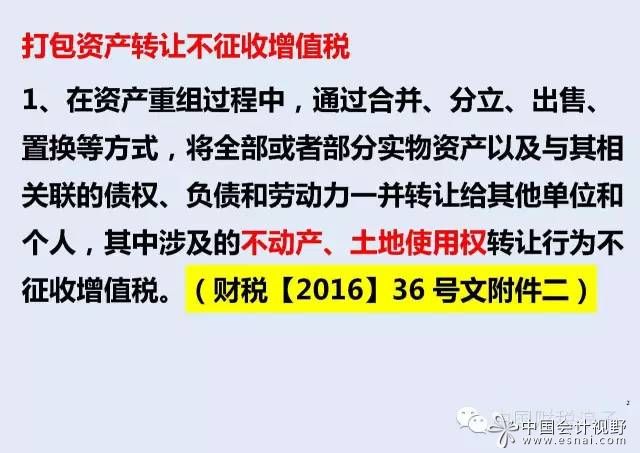

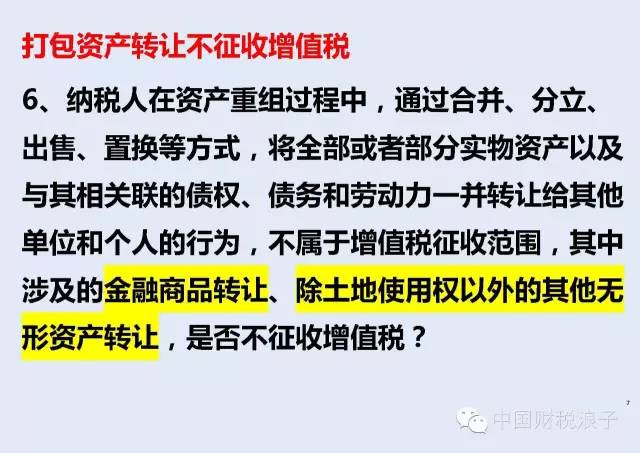

财税【2016】36号文附件二第一条第(二)项第5点规定,在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,其中涉及的不动产、土地使用权转让行为不征收增值税。这里所称的在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,我们就将其称为打包资产转让。在打包资产转让的过程中,涉及的不动产和土地使用权的转让不征收增值税。

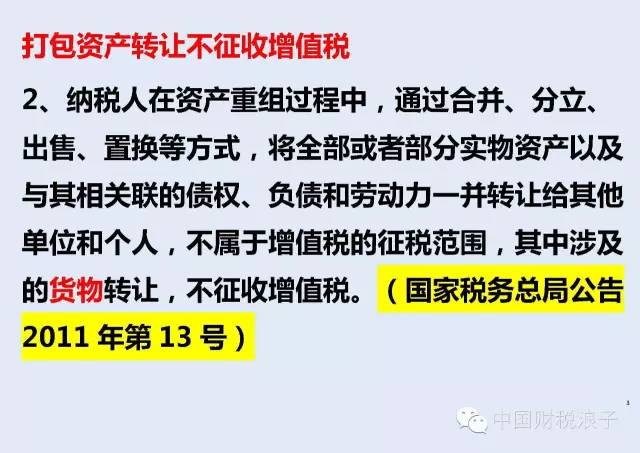

对于打包资产转让涉及的货物转让,我们一般引述税务总局2011年13号公告。

纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。

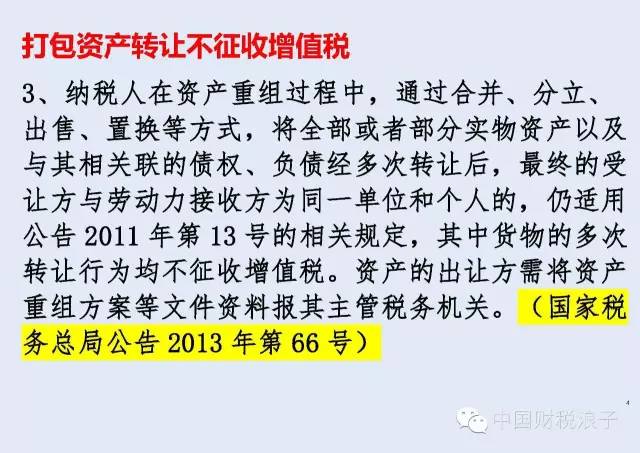

仔细看看,两段文字表述大同小异,但是36号文较之13号公告其实缺少了依据提纲挈领的定性文字“不属于增值税的征税范围”。也就是说,13号公告首先就是界定打包资产转让不属于征税范围,然后在引出后面“其中”的结论。36号文则不然。

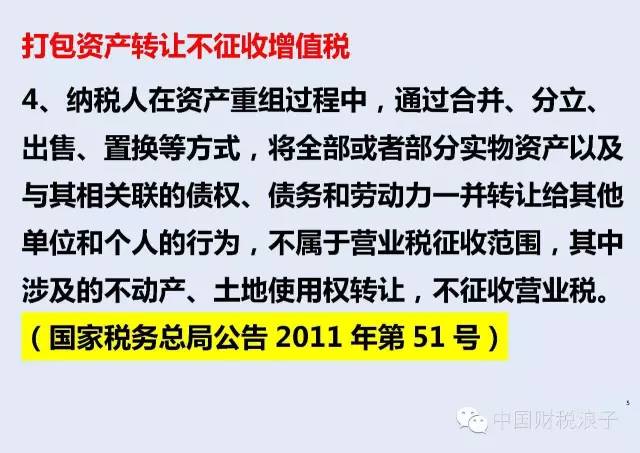

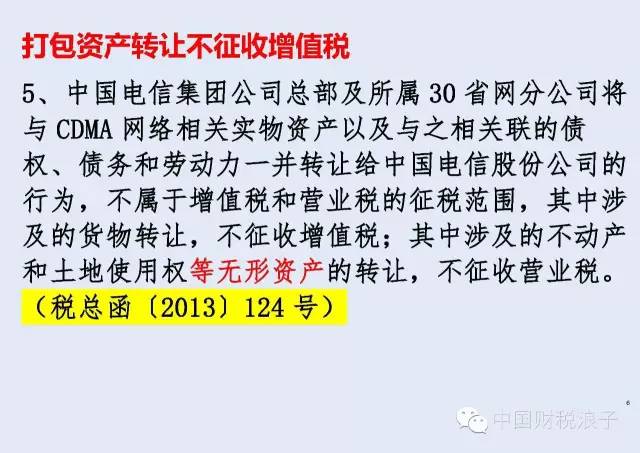

我们在看看所谓通过政策平移,回眸到营业税时期的51号公告。纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、债务和劳动力一并转让给其他单位和个人的行为,不属于营业税征收范围,其中涉及的不动产、土地使用权转让,不征收营业税。这里也有对打包资产转让不属于营业税征税范围的定性。