0531-88888511

乐视的供应链、资金链问题终于露出水面。

2016年11月6日,贾跃亭在乐视成立12年之际发出全员信(《乐视的海水与火焰――是被巨浪吞没还是把海洋煮沸?》),以回应近日公司供应链和资金链传闻。贾跃亭称:公司发展节奏过快,近几个月供应链压力骤增,加上一贯的资金问题,导致组织与资金面临极大挑战。

关于乐视的财报、业务风险与资金链(现金流)风险,本公众号已经发布了系列文章:

6月12日,关于乐视财报的争论,你怎么看?(1)

6月13日,关于乐视财报的争论,你怎么看?(2)

7月11日,别过于关注乐视的利润,多分析风险!

10月14日,从鲇鱼到巨婴:乐视还能搅腾多久?(张红岩)

在7月11日“别过于关注乐视的利润,多分析风险”一文的最后,我总结道:“总之,从短期来看,乐视的现金流风险较大。当贾跃亭无力借款给公司,而公司经营性现金流不能得以明显改观,各分部的融资计划难以实施时,风险就会变成现实。从长期来看(三、五年后),乐视最大的风险在于生态圈上的各种产品或服务,如手机、汽车、电视等是否有核心的竞争能力,是否能在合适的价位上获得客户的认可。作为股民,我认为乐视网风险较大。所以,关注乐视网的发展,但暂不买入乐视股票。”

但本文不分析乐视的问题,只是从乐视供应商(尤其是新三板企业)角度来讨论信用风险的管理问题。

乐视到底欠供应商多少货款?很难统计出一个具体的数据。

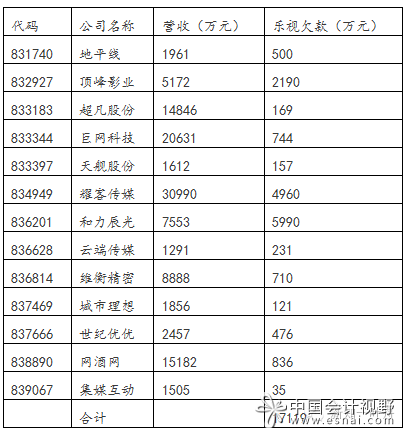

有机构根据半年报对乐视欠新三板公司的数据进行了统计,大约是1.7亿

详见下表:单位:万元

从上表中可以看出,有些创业板企业,过于依赖单一客户,如和力辰光(836201),营收只有7553万元,而乐视欠款就高达5990万元,占比近80%;若乐视欠款不能及时收回,对该公司的运营必有重大(甚至是毁灭性)的打击。

信用风险的定义和类别

信用风险是指借款者不能按时偿还借款本金和利息的可能性,也称违约风险。通常我们所说的非金融企业的信用风险管理,主要是指应收客户账款的风险管理,而非企业自身不能偿还债务本息(应付债券、银行借款等)的风险。

现代经济一个最重要的特点就是信用经济。几乎所有的企业,都给客户以信用销售(Credit),只不过是给予客户信用的时间长短和金额大小不同而已。

我们将企业的信用风险分作两类:一是因企业信用过度造成大量应收账款不能收回的可能性。二是因企业信用不足影响企业市场占有率,以及销售收入和经营业绩的风险。正确区分上述两类不同的信用风险,并采用不同的管理策略,是企业持续健康发展所必须的,也是公司信用管理政策的重要内容。

风险管理既是科学也是艺术,基本的管理思想就是在收益和风险之间进行权衡。例如,信用政策过松,不仅存在大量坏账、影响利润的风险,且对现金流产生较大的压力,会形成资金链断裂的风险;但松的信用政策,有利促进销售收入的增长和市场份额的快速提升。若信用政策过紧,其效应正好相反。

信用风险的成因

对于第一类的信用风险,管理者比较关注,因为这种风险造成的后果是直接的、显性的。

第一类信用风险的成因主要有三个方面:(1)贸易纠纷。比如说,企业提供产品的品质、类型、交货地点等与合同不完全一致等。(2)客户陷入财务困境,无力偿还。(3)恶意占用。

第二类信用风险指的是企业不能根据行业的特点、发展目标、经营战略的需要,及时正确地制订公司的营销战略,一味地关注、重视控制应收账款的偿付风险,从而制定了过于严苛的信用政策,如信用期限过短、信用额度过低,从而限制了企业渠道的发展、市场占有率的扩大,导致销售收入萎缩、经营业绩下降等。

企业的第二类信用风险,其对企业业绩的影响是隐性的、间接的,管理者容易忽视。但“隐患胜于明火”,企业管理者必须高度重视第二类信用风险的识别、评估和管理,否则就可能在不知不觉中走向失败的深渊。

信用风险的识别

我们可以运用一些财务比率来对企业的信用风险进行分析和评估。

比率分析虽然简单,但有时很有效,比如我们可以计算应收账款周转天数或应收账款周转期,通过与行业对比,来分析公司的信用销售中是否存在风险、存在何种类型的风险。

应收账款周转天数=销售收入/平均的应收账

应收账款周转期=365/应收账款周转天数

将本企业的应收账款周转天数与行业平均数进行对比,再结合企业的行业特点、竞争战略,以及营销策略的分析,有助于识别企业存在何种信用风险。

如果企业的应收账款周转速度远低于行业平均数,说明企业可能存在信用过于宽松的风险,再结合应收账款的账龄分析,我们在一定程度上可以估计出应收账款不能收回的风险严重程度。

如果企业的应收账款周转速度远高于行业平均数,且有大量的货币资金闲置,或投资于交易性金融资产等,则说明企业可能存在信用政策过于严格的风险。

信用风险的识别和评估,必须结合行业分析、公司商业模式和战略分析、公司业务的具体运营情况等进行。

信用风险的管理

作为非金融企业来说,如何有效地管理企业的信用风险呢?

首先,要充分认识信用销售(赊销)的收益与风险。扩大信用额度,延长信用期限,一般情况下会促进企业销售收入的增长,以及盈利水平的相应提高(假设经济状况、售价、生产成本等基本不变);但应收账款规模的扩大相应增加了企业的资金占用,以及资本成本,增加了应收账款的管理成本、收款成本和坏账损失。因经,企业必须在收益与风险之间进行良好的权衡。

其次,要对公司现有信用政策进行分析,并依据公司的商业模式、业务战略,结合公司经营的行业特点、财务状况、现金流的充沛程度等,确定公司总的信用额度(应收账款大致的周期天数或周转期),以避免公司因信用政策过紧而影响市场的份额及经营规模的扩张,或信用政策过松而导致资金紧缺陷入财务困境。对于市场竞争激烈,采取成本领先策略的企业(如家用电器等)还需要特别关注主要竞争对手营销策略及信用政策的改变,以作出及时的反应,赢得竞争优势。

第三,制定科学合理的信用政策和程序。企业的信用管理政策主要包括:信用管理的目标与原则、信用管理组织机构及职责、客户信息采集、信用标准与评估、信用决策与审批,以及应收账款管理等几个部分。

第四,对于应收账款较大的企业,可以结合实际情况,采取购买信用保险、将应收账款证券化、进行应收账款保理等手段,将企业的信用风险(剩余风险)控制在可承受的限度内,并采取有效的措施加以管理。

总之,金融学的基本原理是:资产的流动性、安全性与收益性是成反比关系的。一味地强调“现金为王”,并采取过紧的信用政策并不合理。根据业务战略(如营销战略等)正确地制定本企业的信用政策,并及时评估信用风险,采取相应策略和措施管理好风险,这才是风险管理(包括信用风险管理)的根本要义。