0531-88888511

建筑领域里所谓的资质共享是指母公司中标的工程,子公司或孙公司进行施工,或者子公司中标的工程,其孙公司进行施工的一种经济现象。2016年5月1日之后,建筑企业实施营改增后,建筑企业普遍存在的资质共享问题的老项目,应如何进行账务调整?资质共享的新项目应如何进行税务处理才没有税收风险?这是建筑企业普遍关注的热点问题。本文主要分析2016年4月30日资质共享老项目,在2016年5月1日之后继续施工的账务调整,2016年5月1日之后签订的资质共享新项目的税收风险控制措施。

(一)建筑企业资质共享老项目的账务调整

1、建筑企业资质共享老项目营改增前的账务处理

通过实地调研发现,2016年4月30日之前,建筑企业母公司中标,子公司施工的项目,在会计核算上都是以子公司作为会计核算主体。也就是说`,母公司只作为项目招投标之用,子公司借有母公司的资质进行招投标,建筑总包合同是母公司与发包方或业主签订的,工程施工主体是子公司。由于子公司是独立的法人单位,必须要在子公司注册地进行独立纳税,所以,子公司在财务上必须独立核算。基于以上管理上的要求,建筑企业资质共享的老项目,在2016年4月30日之前,子公司负责项目的施工、管理的全过程,在财务核算上,就出现了整个项目所发生的成本发票的抬头是子公司的名字,而收入票(开给发包方的建筑业发票)上抬头的名字是母公司的名字(因为资质共享项目是总公司与发包方签订的总承包合同,以总公司的名义在工程所在地代开建筑业发票)。即子公司进行核算时,出现了收入票是母公司的名字,成本票是子公司的名字。在资金流上,发包方把工程款划给总公司,总公司做往来款,然后把工程款拨付给子公司。资质共享项目的产值全部是归属于负责施工的子公司。

2、建筑企业资质共享老项目营改增后的账务调整技巧

上面分析的建筑企业资质共享老项目营改增前的账务处理方法,在营改增前的营业税体制下,是没有税收风险的,但是,在营改增后就存在一定的税收风险。根据财税[2016]36号文件和国家税务总局2016年公告第17号文件的规定,增值税的纳税地点在建筑企业的公司注册地,在工程施工所在地预缴一定比例的增值税(一般计税方法计征增值税的项目按照2%,简易计税方法计征增值税的项目按照3%在工程施工所在地预缴)。向主业开具的增值税发票必须回到建筑企业自身开票系统进行开具,不在施工所在地的地税局进行代开发票。

基于以上税收政策规定,建筑企业资质共享老项目,在2016年5月1日之后还继续施工的情况下,对于该资质共享项目,在2016年4月30日之前已经完工的部分工程量当中,发包方拖欠子公司(真正负责施工的子公司)的部分工程款,营改增后支付给总公司,总公司开票增值税普通发票给业主,总公司必须做收入进行会计核算,而发包方拖欠子公司部分工程款所对应的成本,在2016年4月30日之前已经发生,并且成本票开给子公司,在子公司的账上进行核算。即发包方拖欠子公司(真正负责施工的子公司)的部分工程款,如果在总公司核算,则没有成本票;如果在子公司核算,则子公司没有收入票。同样对于该资质共享老项目,在2016年5月1日之后继续完工的部分工程,如果采用营改增前的账务处理方法,也会存在收入票是母公司的名字,成本票是子公司的名字,导致会计核算主体无论是选择母公司还是子公司,都会陷入财务核算困境的境况。因此,笔者认为建筑企业资质共享老项目营改增后,应按照以下方法进行账务调整核算。

第一,母公司与子公司签一份分包合同,分包合同额为营改增前发包方拖欠施工企业的工程进度款。营改增后,收到发包方拖欠的工程进度款时,子公司开3%的增值税普通发票给母公司,母公司开3%的增值税普通发票给发包方,母公司按照差额征税的方法,即母公司向发包方收取得的全部价款和价外费用扣除支付分包款后的余额,作为销售额计算增值税。

第二,建筑企业资质共享老项目营改增前(2016年4月30日之前),已经完工且进行了工程进度结算,但是发包方拖欠施工企业的部分工程进度款于营改增后(2016年5月1日之后)支付的,母公司向发包方开具3%的增值税普通发票所对应的收入,必须在母公司进行收入核算。

第三,建筑企业资质共享老项目营改增后(2016年5月1日之后),子公司继续施工营改增前留下来(2016年4月301日之后)的部分工程量,子公司必须以母公司的名义作为会计核算主体,即把继续承担资质共享老项目施工任务的子公司看成是资质共享老项目中标单位——母公司的一个项目部。将资质共享老项目在营改增后的施工中所发生的所有成本发票,都开成母公司的名字,在母公司进行成本核算。

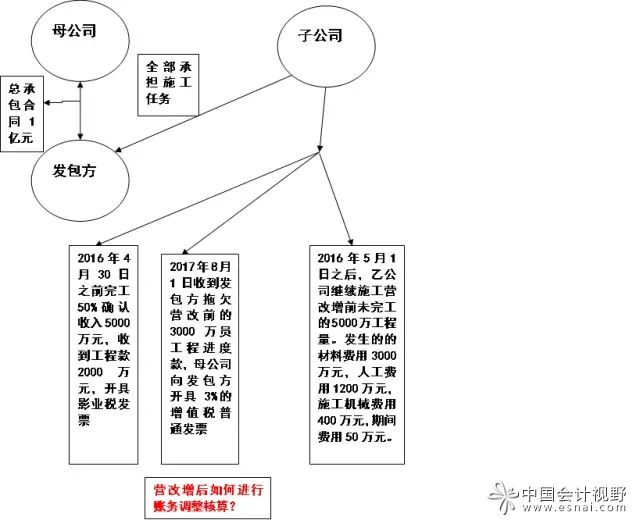

[案例分析:某资质共享老项目营改前未完工,营改增后继续施工的账务调整]

1、案情介绍

甲公司是特级资质的母公司,其100%控股的全资子公司乙公司,全部承接甲公司2015年1月中标的1亿元的工程项目(即甲公司中标,全部由乙公司施工),在2016年4月30日之前,乙公司已经完工了50%的工程量,乙公司以甲公司的名义与发包方进行工程进度结算确认收入或产值5000万元,收取发包方工程进度款2000万元,并向发包方开具200万元的建筑服务业的营业税发票。但是发包方拖欠3000万元工程进度款,直到2017年8月1日才收到发包方拖欠的3000万元工程进度款,甲公司自行开票系统向发包方开具3000万元3%的增值税普通发票。

2016年5月1日之后,乙公司继续施工该老项目在营改增前没有完工的5000万元工程量,其中营改增后新发生的的材料费用3000万元,人工费用1200万元,施工机械费用400万元,期间费用50万元。具体如下图所示:

2、营改增后的账务调整核算分析

第一,甲公司与乙公司签订一份3000万元的分包合同,2017年8月1日,甲公司收到发包方拖欠营改增前的工程进度3000万元时,甲公司向发包方开局3000万元3%的增值税普通发票,甲公司进行收入核算。乙公司向甲公司开3000万元3%的增值税普通发票,乙公司在工程施工所在的国税局依照3%税率预交增值税,甲公司按照总包减分包差额征收增值税。甲公司的账务处理如下(单位为万元):

借:银行存款3000

贷:工程结算2912.62

应交税费——简易计税87.38

甲公司收到乙公司开具的3000万元普通增值税发票,并支付分包人工程款3000万元时:

借:工程施工——合同成本——分包成本3000

贷:银行存款3000

同时,

借:应交税费——简易计税87.38

贷:工程施工——合同成本87.38

借:主营业务成本2912.62

贷:主营业务收入2912.62

同时:

借:工程结算2912.62

贷:工程施工2912.62

第二,2016年5月1日之后,乙公司继续施工营改增前留下来(2016年4月301日之后)的5000万元工程量,乙公司必须以甲公司的名义作为会计核算主体,在营改增后的施工中所发生的所有成本发票,都开成甲公司的名字,在甲公司进行成本核算。甲公司的账务处理如下(单位为万元):

借:工程施工——合同成本——材料费用3000

——合同成本——人工费用1200

——合同成本——机械费用400

工程施工——期间费用50

贷:银行存款/应付账款/应付票据4650

甲公司与发包方进行工程最后结算,假设甲公司收到发包方全部工程款:

借:银行存款5000

贷:工程结算4854.37

应交税费——简易计税145.63

借:主营业务成本4650

工程施工——合同毛利204.37

贷:主营业务收入4854.37

同时:

借:工程结算4854.37

贷:工程施工——4650

工程施工——204.37

(二)营改增后资质共享项目的财税法律风险及管控

1、营改增后资质共享项目存在的财税法律风险

母公司中标子公司施工的资质共享项目,在营改增后的财税风险主要体现以如下:

(1)母公司中标的建筑项目全部转包给子公司施工,从而出现违法分包行为。

转包则指承包人在承包工程后,又将其承包的工程建设任务转让给第三人,转让人退出承包关系,受让人成为承包合同的另一方当事人的行为。根据《房屋建筑和市政基础设施工程分包管理办法》(建设部第124号令)第12条、13条和《中华人民共和国建筑法》第24条、28条、29条的规定,禁止将承包的工程进行转包。不履行合同约定,将其承包的全部工程发包给他人,或者将其承包的全部工程肢解后以分包的名义分别发包给他人的,属于转包行为。分包工程发包人将工程分包后,未在施工现场设立项目管理机构和派驻相应人员,并未对该工程的施工活动进行组织管理的,视同转包行为。基于此规定,常见的转包行为有两种形式:一种是承包单位将其承包的全部建设工程转包给别人;另一种是承包单位将其承包的全部建设工程肢解以后以分包的名义分别转包给他人即变相的转包。但不论何种形式,都是法律所不允许的,一旦查出,必须承担一定的法律责任。根据《最高人民法院关于审理建设工程施工合同纠纷案件适用法律问题的解释》(法释[2004]14号)第4条的规定,承包人违法转包建设工程的行为无效。人民法院可以根据民法通则第134条的规定,收缴当事人已经取得的非法所得。

(2)母公司将其中标建设项目中的主体工程分包给子公司进行施工,或者母公司与子公司签订分包合同中的分包额超过整个中标合同额的50%,从而出现违法分包行为。

分包是指从事工程总承包的单位将所承包的建设工程的一部分依法发包给具有相应资质的承包单位的行为,该总承包人并不退出承包关系,其与第三人就第三人完成的工作成果向发包人承担连带责任。根据《中华人民共和国建筑法》(中华人民共和国主席令第46号)第29条、《房屋建筑和市政基础设施工程分包管理办法》(建设部第124号令)第14条、《建设工程质量管理条例》(国务院第279号令)第78条的规定。违法分包,是指下列行为:

(1)总承包单位将建设工程分包给不具有相应资质条件的单位的;

(2)建设工程总承包合同中未有约定,又未经建设单位认可,承包单位将其承包的部分建设工程交由其他单位完成的;

(3)施工总承包单位将建设工程主体结构的施工分包给其他单位的;

(4)分包单位将其承包的建设工程再分包的。

发生违法分包行为将面临一定的法律风险,根据《最高人民法院关于审理建设工程施工合同纠纷案件适用法律问题的解释》(法释[2004]14号)第4条的规定,承包人违法分包建设工程的行为无效。人民法院可以根据民法通则第134条的规定,收缴当事人已经取得的非法所得。

(3)母公司将工程转包给子公司不可以在工程所在地差额预缴增值税。

国家税务总局公告2016年第17号第四条第(一)项规定:“一般纳税人跨县(市、区)提供建筑服务,适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款。”基于该税收政策规定,总分包企业要差额计征预交增值税的前提条件是,总包方必须跨县(市、区)提供建筑服务。因此,母公司中标的建筑项目,母公司不提供建筑服务,而是将建筑工程全部转包给子公司施工,则母公司在计征增值税和工程所在地预缴增值税时,其销售额不能扣除分包额,必须全额缴纳增值税。

2、营改增后资质共享项目的财税法律风险管控策略

通过以上营改增资质共享项目的财税法律风险分析,可知营改增后,如果存在与发包方签订总承包合同的母公司(以下简称为:被联营方)中标,子公司(以下简称为:联营方)施工的资质共享项目,应采取合同联营策略,具体操作技巧如下:

(1)规避税收风险的合同签订技巧如下:

首先,联营方以被联营方的名义承接业务,以被联营方的名义与发包方签订建筑总承包合同。

其次,被联营方与联营方签订分包合同,分包额占整个工程承包额的比例应低于50%。《中华人民共和国建筑法》第29条规定:“建筑工程总承包单位可以将承包工程中的部分工程发包给具有相应资质条件的分包单位;但是,除总承包合同中约定的分包外,必须经建设单位认可。施工总承包的,建筑工程主体结构的施工必须由总承包单位自行完成。”基于此规定,建筑企业总承包方不可以将其承包工程的主体工程分包出去,总承包单位(被联营方)给分包方(联营方)签订的分包合同,分包额低于总承包额的50%。

最后,被联营方将总包扣除分包额的工程中含有的材料费、人工费用、机械租赁费分别与联营方投资设立的100%持股的材料公司、劳务公司和机械租赁公司分别签订合同。剩下的部分刚好是被联营方从联营方提取的管理费用,以上合同必须使用被联营方统一版本的合同,所有的合同必须接受被联营方法律部或合同管理部的审核后,才能签订。

(2)规避税收风险的实践操要点:

第一,联营方应投资设立100%全资的劳务公司、材料公司和机械租赁公司。

根据《中华人民共和国企业所得税法》(中华人民共和国主席令63号)第26条的规定,符合条件的居民企业之间的股息、红利等权益性投资收益是免企业所得税收入。另外根据《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)第八十三条的规定,合条件的居民企业之间的股息、红利等权益性投资收益,是指居民企业直接投资于其他居民企业取得的投资收益。基于此规定,联营方从关联企业分回来的利润是免企业所得税的。

第二,联营方以被联营方的名义,在项目所在地成立项目部,被联营并以被联营方的名义设立联营方和被联营方共同监管的临时结算户。联营项目的所有收支都通过该共同监管的临时账户结算,实行收支两条线管理。

第三,联营方和被联营方按照税法规定,在项目所在地的国税局,预交2%的增值税,被联营方开具增值税发票给业主或发包方,被联营方与联营方签订的分包额部分,联营方给被联营方开11%的增值税专用发票,被联营方享受抵扣11%的增值税进项税。

第四,被联营方与联营方投资设立的100%持股的材料公司、劳务公司和租赁公司分别签订合同后,在四流(或三流)一致的情况下,材料公司、劳务公司和租赁公司分别给被联营方开具17%、3%和17%的增值税专用发票,被联营方享受抵扣增值税进项税。联营方从被联营方赚去取的利润通过关联公司与被联营方发生交易行为,在满足三流(或四流)一致的情况下,从被联营方账上拿出来。

第五,项目部的财务人员,必须一身两任,一任代表联营方做分包业务一块的会计核算,一任是代表被联营方做总包业务的会计核算。工程决算后,将代表被联营方进行的会计核算账务资料全部移交给被联营方保管。

第六,在项目所在地必须以被联营方的名义设立项目管理机构,在施工现场所设项目管理机构的项目负责人、技术负责人、项目核算负责人、质量管理人员、安全管理人员必须是被联营方本单位的人员,否则认定为挂靠行为。

[案例分析:营改增后,某资质共享建筑项目合同联营实操案例分析]

1、案情介绍

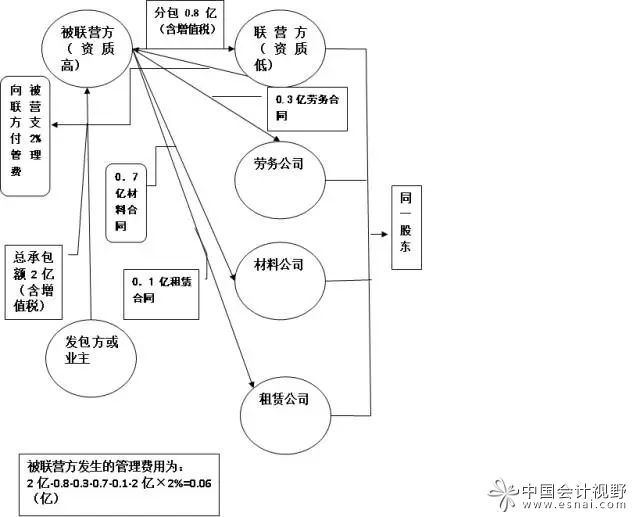

假设被联营方(资质高的建筑企业或母公司)向联营方(母公司的子公司)收取2%管理费用,联营方联系好一项业务,以被联营方的名义与发包方(或业主)签订一份2亿元(含增值税)的建筑总承包合同。请分析联营方怎样操作才能从被联营方拿出其赚取的利润?

2、具体操作如下

(1)被联营方与联营方签订0.8亿(含增值税)的专业分包合同。

(2)被联营方与联营方的关联企业材料公司(该材料公司是联营方的全资子公司)签订0.7亿(含增值税)的采购合同。

(3)被联营方与联营方的关联企业劳务公司(该劳务公司是联营方的全资子公司)签订0.3亿(含增值税)的劳务分包合同。

(4)被联营方与联营方的关联企业租赁公司(该租赁公司是联营方的全资子公司)签订0.1亿(含增值税)的租赁合同。

(5)被联营方账上体现管理费用:0.06亿(含增值税)。

(6)通过以上步骤操作,被联营方账上刚好剩下0.04亿元(2亿元×2%)。

具体如下图所示: