0531-88888511

根据《土地增值税暂行条例》第六条(五)项规定,对从事房地产开发的纳税人可按本条(一)、(二)项规定计算的金额之和,加计20%的扣除。

对于何为“从事房地产开发的纳税人”实务中一直存在争议,本次试作简要分析:

一、是否以拥有《房地产开发企业资质证书》为必要前提

实务中存在一种观点,即判断“从事房地产开发的纳税人”应当以是否拥有《房地产开发企业资质证书》为前提。

《房地产开发企业资质管理规定》第三条规定:房地产开发企业应当按照本规定申请核定企业资质等级。未取得房地产开发资质等级证书(以下简称资质证书)的企业,不得从事房地产开发经营业务。

但是这么一理解,就出现了问题。因为《房地产开发企业资质证书》只是针对企业的管理规则,而非针对所有纳税人。

《土地增值税暂行条例》及其实施细则规定:转让国有土地使用权、地上的建筑物及其附着物并取得收入的单位和个人,为土地增值税的纳税义务人。其中单位,是指各类企业单位、事业单位、国家机关和社会团体及其他组织。个人,包括个体经营者。

因此,“从事房地产开发的纳税人”中“纳税人”的涵义绝非房地产开发企业,以拥有《房地产开发企业资质证书》作为能否加计扣除的标准显然不充分。

附网传总局网站答疑:

土地增值税中关于"对从事房地产开发的纳税人允许按取得土地使用权时所支付的金额和房地产开发成本之和,加计20%的扣除,请问从事房地产开发的纳税人是仅指房地产开发企业,还是所有企业和个人只要从事房地产开发就适用.

回复意见:

您好:

您在我们网站上提交的纳税咨询问题收悉,现针对您所提供的信息简要回复如下:

《中华人民共和国土地增值税暂行条例实施细则》第七条第六款规定“对从事房地产开发纳税人可按取得土地使用权和房地产开发成本计算的金额之和,加计20%的扣除”,因此“从事房地产开发纳税人”不仅指房地产开发企业,还包括其他从事房地产开发的企业和个人。

上述回复仅供参考。有关具体办理程序方面的事宜请直接向您的主管或所在地税务机关咨询。

欢迎您再次提问。

国家税务总局

2007/11/07

结论:《房地产开发企业资质证书》可以作为判断是否属于“房地产开发企业”的标准,而不宜作为判断是否属于“从事房地产开发的纳税人”的标准。

二、“从事房地产开发的纳税人”应当何解?

根据相关文件分析和个人理解,土地增值税中“从事房地产开发的纳税人”应当主要通过以下原则判断:

1、取得土地使用权后进行新建房及配套设施开发的单位、个人

依据:

《土地增值税项目登记表(从事房地产开发的纳税人适用)》、《土地增值税纳税申报表(一)(从事房地产开发的纳税人预征适用)》之填表说明:1.本表适用于从事房地产开发与建设的纳税人,在立项后及每次转让时填报。2.凡从事新建房及配套设施开发的纳税人,均应在规定的期限内,据实向主管税务机关填报本表所列内容。

2、取得土地使用权后将生地变为熟地转让的单位、个人

依据:《国家税务总局关于印发<土地增值税宣传提纲>的通知》 (国税函发[1995]110号)第六条第(二)款:对取得土地使用权后投入资金,将生地变为熟地转让的,计算其增值额时,允许扣除取得土地使用权时支付的地价款、交纳的有关费用,和开发土地所需成本再加计开发成本的20%以及在转让环节缴纳的税金。这样规定,是鼓励投资者将更多的资金投向房地产开发。

3、单位、个人不从事上述业务直接转让房地产的不得加计。

4、此外,从事房地产开发的纳税人将开发产品转为自用、出租等用途且已达到主管税务机关旧房界定标准后,又将该旧房对外出售的,亦不得加计。

结论:在判断“从事房地产开发的纳税人”时应当以是否实际开展了新建房及配套设施开发建造、“生地”转“熟地”的实质业务为依据。只要开展了上述业务,即应当享受加计扣除。

三、对一项法规调整的困惑

《财政部国家税务总局关于土地增值税若干问题的通知》(财税[2006]21号)第五条规定: 对于以土地(房地产)作价入股进行投资或联营的,凡所投资、联营的企业从事房地产开发的,或者房地产开发企业以其建造的商品房进行投资和联营的,均不适用《财政部、国家税务总局关于土地增值税一些具体问题规定的通知》(财税字[1995]048号)第一条暂免征收土地增值税的规定。

《财政部 国家税务总局关于企业改制重组有关土地增值税政策的通知》(财税[2015]5号)将上述文件予以废止,重新规定:四、 单位、个人在改制重组时以国有土地、房屋进行投资,对其将国有土地、房屋权属转移、变更到被投资的企业,暂不征土地增值税。五、上述改制重组有关土地增值税政策不适用于房地产开发企业。

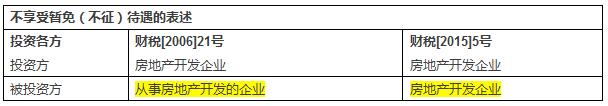

通过对比我们发现,刨除其他差异(如21号文对投资方仅限开发企业以自建商品房投资而未限制其以土地和其他非自建房产投资),两个文件在约定不享受暂免(不征)待遇的投资各方表述发生了变化:

财税[2006]21号中的表述是“所投资、联营的企业从事房地产开发的,不适用暂免规定”;财税[2015]5号的表述是“不适用于房地产开发企业”(理解为双方不得为房地产开发企业)。

如果上述假设(从事房地产开发的企业≠房地产开发企业)成立,那么就也有了一项实质性变化。